Prestiamoci è una società finanziaria - autorizzata dalla Banca d’Italia - che offre una piattaforma di social lending (anche detto “peer-to-peer” lending o P2P lending), ovvero un marketplace di prestiti personali tra privati, a cui la società stessa partecipa finanziando i prestiti erogati dai clienti prestatori.

Fondata a Milano nel 2009, Prestiamoci si presenta come la prima comunità italiana di prestiti tra persone.

Nel suo decennio di attività ha conosciuto una crescita esponenziale di clienti e fatturato.

Dal 2014 a oggi, infatti, Prestiamoci ha raccolto un totale di 26.000 iscritti alla piattaforma, 1.500 prestatori attivi, 4.500 progetti e attività finanziate per un importo prestiti erogati pari a circa 45 milioni di euro e quasi 3 milioni di euro di capitale investito.

Inoltre, nel 2017 e 2018, la piattaforma ha ottenuto dall’Istituto Tedesco Qualità e Finanza il bollino di “TOP Condizioni” nel social lending. L’attestato ha promosso Prestiamoci come migliore offerta in Italia per i prestiti di social lending.

Prima di avventurarci nell’analisi, nella descrizione dei servizi offerti e nelle opinioni di Prestiamoci, è bene introdurre il concetto di social lending, spiegarne il funzionamento e capire quali benefici offre questa particolare formula di finanziamenti.

Che cos’è il social lending

Il social lending, come accennato, consiste in un prestito personale tra privati, senza dunque il filtro rappresentato da istituti bancari.

Pertanto, questo tipo di finanziamenti rappresenta una disintermediazione del mercato dei prestiti.

Il social lending nasce per venire incontro a tutti quei soggetti (imprese, liberi professionisti e individui) che riscontrano difficoltà nell’accedere al credito attraverso i canali tradizionali, come i finanziamenti bancari o quelli pubblici (Regione, Stato, Unione Europea).

Pertanto, attraverso una piattaforma di social lending, una persona o un’azienda richiede un prestito per finanziare le proprie attività, ricevendo la somma richiesta da investitori (imprese e cittadini) disponibili a prestare il proprio denaro.

La Banca d’Italia, che dal 2017 regola il mercato del social lending, ha dato la seguente definizione del fenomeno:

“Uno strumento attraverso il quale una pluralità di soggetti può richiedere a una pluralità di potenziali finanziatori, tramite piattaforme on-line, fondi rimborsabili per uso personale o per finanziare un progetto.”

Il social lending, pertanto, garantisce una molteplicità di benefici che gli permettono di rappresentare una valida alternativa ai tradizionali canali di finanziamento, ovvero:

- Minori costi e tempi più corti per i richiedenti del prestito rispetto alle tradizionali alternative rappresentate da banche ed enti pubblici

- Commissioni contenute grazie alla natura “disintermediata” del prestito

- Marcata funzione sociale, data dal fatto che il social lending si rivolge a quei soggetti esclusi dalle convenzionali linee di credito, il che lo rende, pertanto, un tipo di finanziamento “inclusivo”

- Ritorni attesi competitivi, sempre grazie all’assenza d’intermediazione da parte di una banca, che spinge in alto gli interessi garantiti sui prestiti

Come funziona il servizio Prestiamoci

Analizziamo dunque il servizio approfondendo con le nostre opinioni entrambi i punti di vista, ovvero spiegando procedure e vantaggi previsti sia per chi investe che per chi richiede denaro.

Per chi investe denaro

Se sei interessato a investire attraverso la piattaforma Prestiamoci di social lending, dovrai seguire questi tre semplici passaggi:

- Iscrizione alla piattaforma: inserimento generalità e documenti nonché firma digitale del contratto stipulato con la piattaforma

- Bonifico: una volta finalizzata l’iscrizione alla piattaforma Prestiamoci, l’utente dovrà procedere con il bonifico della somma che intende investire

- Creazione del portafoglio: una volta completate le procedure di iscrizione ed emissione del bonifico, l’utente potrà selezionare i prestiti sui quali intende investire, creando così il proprio portafoglio di investimento

I vantaggi per chi investe:

- Guadagni ottenuti sin dal primo mese, in quanto il prestatore riceve da subito le quote del capitale investito più gli interessi maturati fino a quel momento

- Limitazione del rischio grazie a una strategia di diversificazione del portafoglio

- Alti rendimenti attesi grazie alla disintermediazione finanziaria, la quale permette di maturare interessi fino al 9%

- Comunicazione rapida e snella con la piattaforma Prestiamoci, che può essere contattata in ogni momento via mail, chat e telefono

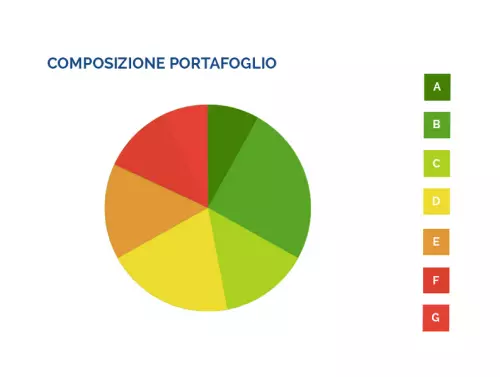

È bene fare un approfondimento sui rendimenti attesi. I prestiti ammessi al marketplace di Prestiamoci sono suddivisi per classi, a ciascuna della quale viene attribuito uno specifico TAN (Tasso Annuo Nominale previsto dal finanziamento).

Il TAN è direttamente proporzionale al rischio di insolvenza associato al richiedente. Pertanto, i richiedenti più meritevoli avranno un TAN più basso, viceversa i richiedenti a cui è associato un rischio di insolvenza maggiore avranno un TAN più elevato.

Gli investitori otterranno dunque un rendimento atteso equivalente al TAN della classe di appartenenza del prestito, meno il tasso di perdita.

Ecco i rendimenti attesi per ciascuna classe prevista dalla piattaforma Prestiamoci:

Gli investitori di Prestiamoci, dunque, compongono il loro portafoglio con i tassi di interesse delle singole classi di rischio dei richiedenti:

L’attuale composizione di portafoglio prevista da Prestiamoci presenta rendimenti attesi in una forbice compresa tra il 3,84% e il 9,04%.

Per chi richiede denaro

L’iter previsto dalla piattaforma per la richiesta di finanziamenti, così come quello previsto per gli investitori, è caratterizzato da una procedura rapida e snella:

- Richiesta online della somma di denaro per finanziare il proprio progetto: merito creditizio (classe di rischio), importo e durata del finanziamento

- Presentazione progetto con anagrafiche e dati personali

- Elaborazione della domanda e comunicazione esito entro 48 ore dall’invio del modulo con la domanda

- In caso di esito positivo, restituzione rate secondo piano di ammortamento previsto

La piattaforma, inoltre, mette a disposizione dei richiedenti un simulatore di prestito, al fine di comprendere la rata e tasso di interesse che l’utente dovrebbe attendersi in base alla sua classe di rischio nonché all’importo e alla durata del prestito.

I vantaggi per il richiedente:

- Prestito facile e veloce, con procedura direttamente online e ricezione esito, come menzionato, entro 48 ore

- Nessun costo nascosto e tassi di interesse convenienti

- Massima protezione e tutela dei dati

- Comunicazione rapida e snella con la piattaforma Prestiamoci, che può essere contattata in ogni momento via mail, chat e telefono

Infine, riportiamo una tabella dei costi per rendere chiaro le spese che gli utenti dovranno affrontare in caso di richiesta di finanziamento tramite la piattaforma Prestiamoci:

- Commissione applicata dalla piattaforma: tra lo 0,54% e il 7,56%

- Spese addebito SEPA (pagamento rate): 1,20€ per rata

- Spese di bollo: 16€

Per completezza, riportiamo anche i costi previsti in caso di ritardi o mancati pagamenti:

- Spese insoluti rate: 10€ a rata insoluta

- Interessi di mora: tasso di interesse effettivo globale medio nazionale maggiorato del 2%

- Spese di gestione ritardi pagamenti: 10€ ogni mese di ritardo

- Spese recupero crediti: intero ammontare

É possibile richiedere un finanziamento tramite la piattaforma Prestiamoci se si è in possesso di un reddito dimostrabile nonché di un’anzianità lavorativa minima (pari a 6 mesi per i lavoratori dipendenti e 24 mesi per i lavoratori autonomi), un’età minima di 18 anni e, infine, un conto corrente bancario intestato o cointestato aperto in Italia da almeno 6 mesi.

Sono esclusi dalla richiesta di finanziamento quei soggetti che mostrano gravi precedenti di insolvenza o segnalazioni negative nelle banche dati, un alto livello di indebitamento e/o un reddito insufficiente a sostenere la rata.

Che tipo di progetti sono finanziabili

Prestiamoci permette di richiedere un prestito per finanziare progetti e attività di diverso tipo, ovvero:

- Arredamento

- Acquisto auto

- Consolidamento debiti

- Ristrutturazione casa

- Liquidità

- Acquisto moto

- Acquisto fotovoltaico

- Acquisto camper

- Eventi familiari

- Studio

- Attrezzatura musicale

- Acquisto computer

- Viaggi e vacanze

- Spese mediche

Quali sono le opinioni degli utenti su Prestiamoci

Le opinioni di Prestiamoci da parte di chi ha provato a richiedere un prestito sono nel complesso positive: le pratiche vengono gestite rapidamente e i tassi applicati sono competitivi.

Un po’ più di trasparenza viene richiesta quando la domanda viene respinta e non si può beneficiare del prestito richiesto. Maggiori spiegazioni sul diniego potrebbero accrescere l’esperienza dell’utente con Prestiamoci.

Conclusioni

Abbiamo visto le principali caratteristiche dei servizi offerti da Prestiamoci nonché il carattere innovativo del social lending. Questa particolare forma di finanziamento, infatti, ha reso più inclusivo l’universo dei prestiti, permettendo ai soggetti esclusi dalle linee tradizionali di credito di accedere a risorse per finanziare le proprie attività.

Ciò rappresenta un vantaggio non solo per i richiedenti, individui o imprese che intendono finanziare la propria crescita, ma anche per quegli investitori che, grazie al social lending, hanno l’opportunità di investire in attività potenzialmente profittevoli, sfruttando la disintermediazione finanziaria.

Consigliamo pertanto di rivolgersi alla piattaforma Prestiamoci di social lending sia a coloro che ricercano nuove risorse per finanziare i propri progetti, sia a coloro disponibili a prestare il proprio denaro a fronte di ritorni economici potenzialmente elevati.

È bene però comprendere che, così come qualunque forma di investimento, anche il social lending non è esente da rischi, dunque anche qui è opportuno valutare le proprie disponibilità economiche nonché la propria tolleranza al rischio.

Secondo le nostre opinioni, dunque, Prestiamoci è una piattaforma di P2P lending da tenere sott’occhio: è autorizzata e regolamentata dalla Banca d’Italia, ha sede a Milano e le tempistiche di valutazione delle domande sono piuttosto rapide, soprattutto se confrontate con quelle degli istituti di credito tradizionali.